Налоги с зарплаты в 2019 году

Российские граждане привыкли разделять зарплату на «чистую» и «грязную», то есть до вычета налогов. Мы получаем в карман на 13% меньше, чем указано в расчетном листе. Это подоходный налог. Работодатель отчисляет государству еще 22% нашей заработной платы.

НДФЛ в 2019 году

Подоходный налог с физических лиц составляет 13 процентов от зарплаты. Эта ставка действует в 2019 г. для российский граждан. Иностранцам, которые проживают в стране менее 183 дней в течение последнего года, нужно платить 30% от заработка (нерезиденты кроме граждан ЕАЭС).

На высококвалифицированных иностранных специалистов и на тех, кто получил патент, это не распространяется.

Работодатель сам переводит эти деньги государству, а сотрудник получает на руки сумму без налога. Например, если оклад – 50 тысяч рублей, то работник получит 43500 рублей. Ранее депутаты Государственной Думы обсуждали возможность введения прогрессивной шкалы налогообложения. Чем выше доход человека за год, тем больший вычет ему полагался. Эта идея не встретила понимания.

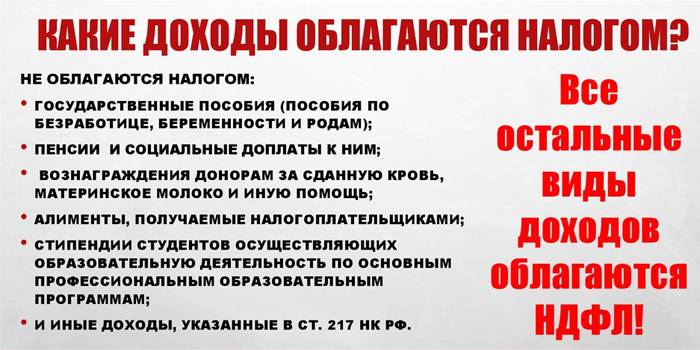

Доходы, не облагаемые налогом

Пособия и компенсации, с которых не платится НДФЛ:

-

по безработице;

- по беременности и родам (декретные выплаты);

- за неиспользованный отпуск;

- выплачиваемые при увольнении;

- за моральный ущерб и вред здоровью.

Выплаты по социальному страхованию

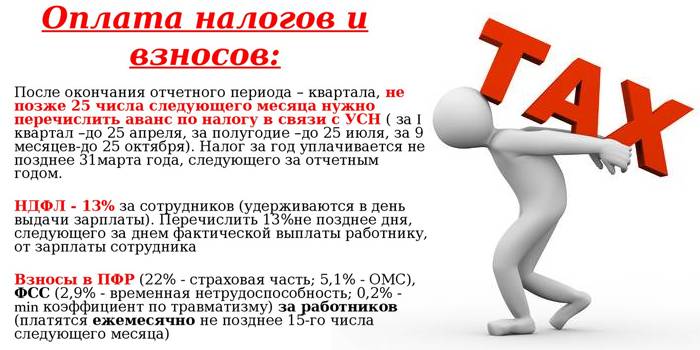

Ежемесячно работодатель переводит пенсионные отчисления с зарплаты каждого сотрудника. Часть денег из зарплатного фонда уходит на другие социальные нужды.

Предельная база отчислений – это сумма доходов, после которой выплаты либо уменьшаются, либо прекращаются.

Есть три направления выплат и ограничения для них:

-

ПФР: удерживают 22% до достижения годового лимита (1 129 000 рублей) и 10% на все последующие доходы.

- Общее медицинское страхование: взимаются начисления 5,1% с любой заработной платы.

- Фонд социального страхования: платежи 2,9% до достижения годового лимита (815 тысяч рублей), дальше страховые взносы с зарплаты не производятся.

Дополнительные взносы

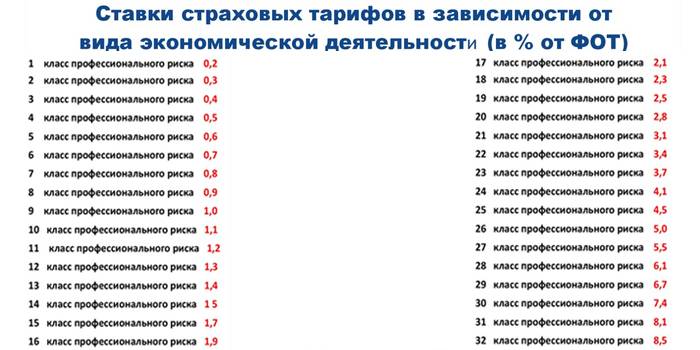

Некоторые профессии связаны с особым риском, и сотрудников нужно страховать от несчастных случаев. Величина страховки также относится к налогам с зарплаты, и размер ее зависит от условий труда.

Всего существует 32 класса профессионального риска, и столько же ставок страхования.

Чем выше класс, тем больше риск, что сотрудник может получить травму, – и выше страховые взносы в 2019 году.

Например, издательская деятельность – это 1 класс риска, и коэффициент всего 0,2%. Добыча торфа – 18 класс, платеж 2,3%, а добыча угля и антрацита – уже 32 класс, самый опасный, коэффициент 8,5%. Подробнее можно прочитать в приказе Министерства труда «Об утверждении Классификации видов экономической деятельности по классам профессионального риска» от 30 декабря 2016 года.

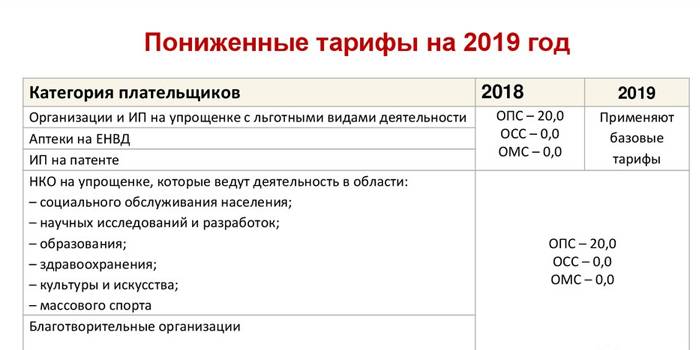

Льготы

Существуют послабления при уплате налогов – соответствующие случаи перечислены в ст.427 НК РФ. Кто может рассчитывать на льготные ставки и освобождается от выплат:

-

Компании в особых хозяйственных зонах: 13% пенсионная ставка, социальная – 2,9% и медицинская – 5,1%.

- ИП с патентом – не платят ничего.

- ООО в особых экономических зонах – Владивосток, Калининградская область, Крым и другие.

С полным списком можно ознакомиться в указанной статье НК РФ.

Отчисления с зарплаты для ИП

Индивидуальные предприниматели тоже обязаны платить подоходный налог в России. Те, у кого нет штата сотрудников, в конце года должны отчислять общий налог (ЕНВД): 5840 рублей в счет медицинской страховки, и еще 26545 рублей – в Пенсионный фонд (если доход за год не более 300 тысяч рублей).

Изменения произошли в 2018 году, раньше налог отсчитывался от МРОТ. Для дивидендов налоги с 1 января 2019 года составляют 13% от полученной суммы.

Видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Статья обновлена: 25.07.2019