Налог на перевод денег с карты на карту

Многих граждан России волнует вопрос о снятии комиссии за проведение банковских транзакций. Согласно законам РФ, сборы платят не со всех получаемых средств. Бывают случаи, когда налог за перевод денег на банковскую карту физлица не взимается. Если знать особенности перечислений, можно избежать штрафов от ФНС (Федеральной налоговой службы).

Облагается ли перевод на карту налогом

Согласно действующему законодательству РФ, все доходы физических лиц, полученные в денежном или натуральном виде с целью выгоды, облагаются сбором.

Есть ситуации, когда банковские переводы не считают прибылью, с них не платят НДФЛ.

Россияне могут получать перечисления, которые не относят к объектам налогообложения:

- возврат долга;

- cahsback за покупки;

- перечисления от родственников;

- алименты;

- возвращение ошибочного платежа;

- поступления за проданное имущество, находившееся в собственности более трехлет;

- денежные подарки;

- переводы юридических лиц на свою карту;

- наследство.

Плательщики и налоговые агенты

Каждый трудящийся человек обязан платить НДФЛ со своего заработка. Статьи 19, 24 Налогового кодекса РФ (НК РФ) оговаривают основные понятия об участниках этого процесса:

- Плательщики – физические лица и организации, на которых государство возложило обязанность платить налоговый сбор. Сюда же относятся иностранные структуры, действующие в России.

- Налоговый агент – работодатель. Он должен рассчитать, удержать НДФЛ сотрудников и переправить в бюджет страны. На зарплатные карты перечисляют суммы, полученные после его вычета. Поэтому переводы от юрлиц или ИП в большинстве случаев не подлежат налогообложению.

Налогооблагаемая база

За некоторые перечисления все же придется платить сбор. В такой ситуации играет роль назначение перевода.

Налог начислят со следующих поступлений:

- Оказание услуг или выполнение работы. При систематическом получении переводов за коммерческую деятельность необходимо пройти регистрацию в качестве индивидуального предпринимателя, платить 13% с дохода.

- Продажа имущества, находящегося в собственности менее трех лет. Сделку предстоит задекларировать, произвести выплату НДФЛ.

- Выигрыш в лотерею, который также считают доходом.

- Иные заработки. Это могут быть сдача жилья в аренду, предоставление займа под проценты.

Когда НДФЛ не начисляется

Согласно ст. 217 НК РФ, существует около 80 пунктов доходов, освобожденных от начисления НДФЛ. Их число меняется почти каждый год – основания прибавляют или исключают.

Сегодня не предусмотрено взимание налога при переводе денег с карты на карту для следующих видов доходов:

- госпособия;

- пенсионные начисления и социальные доплаты к ним;

- федеральные и региональные компенсации;

- плата за донорскую кровь, молоко и иную помощь;

- стипендии;

- алименты, которые назначил суд;

- материнский капитал;

- призы, полученные на соревнованиях или конкурсах.

Переводы от родственников

Перечисления на карту, выполненные между членами семьи в результате имущественных или неимущественных отношений, подоходным налогом не облагаются. Платить не придется, если деньги перечислил муж жене или родители детям.

Не подлежит взиманию налога подарок, полученный внуком от бабушки, но придется составить декларацию с пояснениями.

Среди родственных переводов существуют исключения, которые подлежат налогообложению, например, если сестра работает у брата-предпринимателя. В этом случае с зарплаты перед ее перечислением, необходимо вычесть НДФЛ. Если заключен трудовой договор, брат, как ИП, выступает налоговым агентом.

Налог 13% с перевода денег по карте от посторонних лиц

ФНС может заинтересовать частое поступление на счет гражданина денег. К таким доходам относят:

- продажу б/у вещей;

- оказание услуг;

- сдачу в аренду квартиры, машины, гаража;

- репетиторство;

- посредничество.

С этих средств нужно обязательно заплатить государству 13%. Существует возможность получить перевод от посторонних людей, который не подлежит налогообложению. Это могут быть деньги, одолженные у знакомых или предоставленные в долг.

Для подтверждения таких платежей нужно составить письменный договор займа.

Закон требует делать это при десятикратном превышении МРОТ, но лучше обезопасить себя при более мелких суммах, чтобы избежать претензий налоговиков.

Если за деньги, подаренные друзьями и знакомыми, платить не придется, то денежные подношения работодателя, превышающие 4 тыс. руб., подлежат налогообложению. О расчете и удержании сбора должна позаботиться бухгалтерия организации.

НДФЛ при переводе денег между своими картами

Сегодня часто встречаются ситуации, когда у человека открыто несколько счетов или вкладов в разных банках. Если он переводит деньги с одной своей карты на другую, о доходе речи не идет, подоходный налог не вычитают. Не нужно платить НДФЛ при перечислении денег со счета ИП на его личную карту – предприниматель уже осуществил все необходимые взносы.

Штрафы за неуплату

Налог на перевод денег с карты на карту все же существует. Если на счет гражданина пришла плата за выполненную услугу или проданную вещь, то он обязан перечислить с этой суммы НДФЛ.

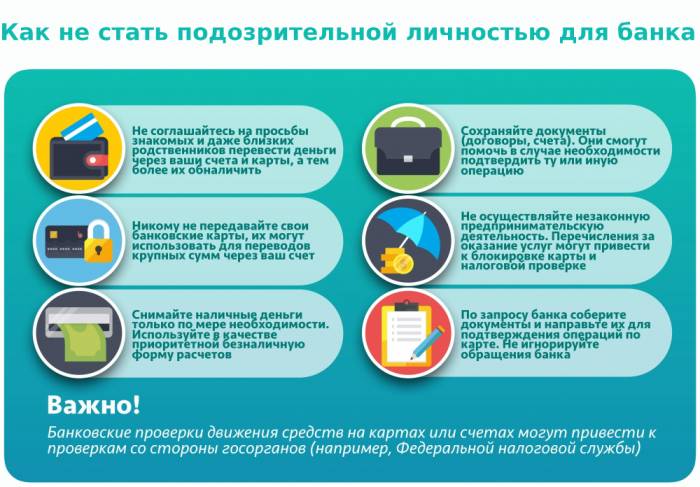

Банки вправе проконтролировать поступление денег физлицу и доложить о результатах в налоговую службу, которая проведет проверку.

Если обнаружат и подтвердят такие перечисления, физлицу выставят для уплаты всю сумму налога и добавят штраф 20%. Взыскание возрастет до 40%, если ФНС докажет, что НДФЛ не перечислили умышленно, Кроме этого, придется заплатить пени.

Видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Статья обновлена: 15.10.2019